近两年,在欧债危机、全球经济低迷的大背景下,在国内经济稳步的增长逐年不断放缓的大格局下,中国汽车各细分市场出现了增速大幅回落的走势。其中卡车市场更是延续2011年的负增长态势,连续第二年深度调整,这是我国进入重工业化阶段以来首次出现这样的局面。在卡车市场极度疲软的带动下,中国柴油机市场也出现了不断回落态势,据中国汽车工业协会统计多个方面数据显示,今年1~9月份车用柴油机全国累计销量为256.10万台,同比下降11.14%。

那么,在2012年前三季度的中国车用柴油机市场上,到底是哪些机型、哪些企业表现突出或者不如人意呢?其个中原因又是什么?2012年最后一个季度及2013年的走势又将怎样?

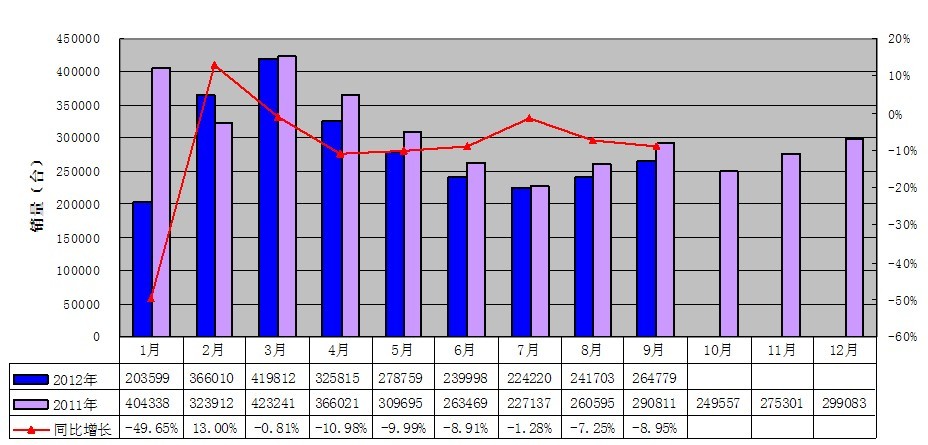

如图表1,从分月度销量环比走势看,与卡车市场销售走势如出一辙,受时间周期变化的影响,1月份因为元旦和春节长假,实际工作日只有半个月,故该月销量最低,2月份则呈现报复性反弹销量走高,3月份是每年的销售高峰,销量进一步上升。进入二季度以后,宏观经济放缓、固定资产投资增速大幅回落的影响显现,月度销量逐月走低,至7月份降至23万台以下,单月销量仅有224220台;8、9月份同样受季节周期的影响,月度销量环比开始小幅反弹。

而从图表1每月销量同比看,1月份因为工作日少而销量同比暴跌,2月份销量强劲反弹同比大增,3月份开始受宏观经济放缓的影响,各月销量均呈现同比不同程度下降态势。在3~9月份的7个月中,没有一个月出现过同比正增长的情形,这在近年国内车用柴油机市场上极为少见。

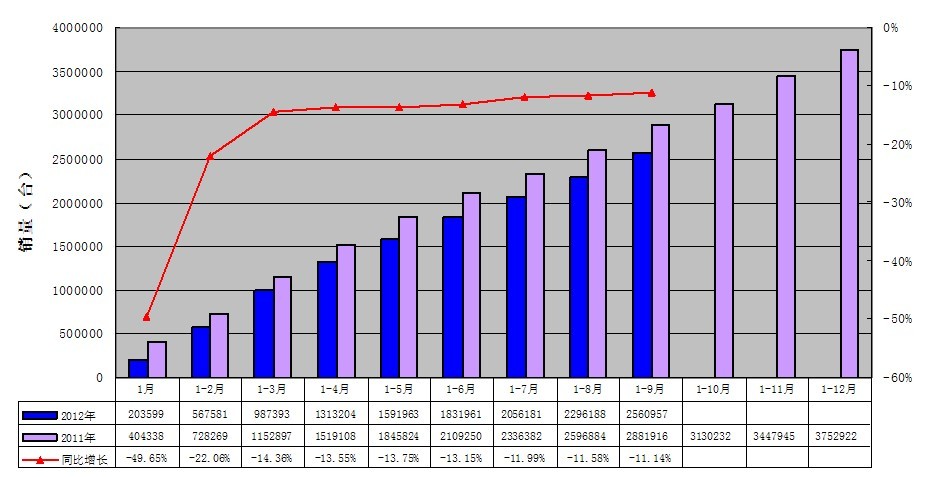

如图表2,受1月份工作日减半的影响,1月与1~2月累计销量同比一下子就下降。但从3月份开始至9月,各月累计销量同比降幅则维持在-14%~-11%之间小幅波动,显然,受宏观经济持续放缓的影响,各月累计销量的下降态势始终未见明显回暖的迹象。

众所周知,在目前的中国汽车市场上,商用车的动力主要是采用柴油机(今年1~9月份商用车柴油化率为79.29%),而乘用车的柴油化率则很低(今年1~9月份为0.56%)。因此,从理论上讲,车用柴油机的销量增长率变化应与商用车的销量增长率变化接近。一般说来,受宏观经济的影响,商用车中的重卡市场波幅很大,而中卡、轻微卡和客车的波幅相对小得多;当某年宏观经济稳步的增长带动商用车市场增长时,则重卡增速一般远大于商用车中其它车型,而当某年宏观经济提高速度放缓而带动商用车市场下降时,则重卡增长下滑速度又远大于其它车型,而在商用车里重卡份额较大且又全部采用柴油机,故最终使得柴油机市场的升降幅度往往大于商用车的升降幅度,同时小于重卡的升降幅度。即在图表4的增长率变化曲线中,柴油机的曲线理论上应介于商用车和重卡之间。由图表3显见,今年前三季度车用柴油机市场的增长率正好符合这一规律。

当然,这一规律在遇到重大的汽车政策时也有例外。比如,在2009~2010年,由于受国家汽车下乡、以旧换新补贴等优惠政策的刺激,轻微型卡车和轻型客车销量在此两年出现了暴涨;而2011年则因刺激政策的退出,轻微型商用车的销量又出现了较大下降。而轻微型卡车和轻型客车上柴油机的采用率相对要低得多,这就使得2009~2011年三年柴油机的波幅大于商用车小于重卡的规律被打破(如图表3)。

如图表5,从2004~2007年,中国国家宏观经济持续加快速度进行发展,固定资产投资稳定增长,高速公路通车里程一直增长,公路等级逐步的提升,这些都为重型卡车增长创造了良好的外部环境;其次,全国性治理超限、超载力度的慢慢地增加和计重收费政策的实施、推广,改变了用户的收益结构,促使客户的真实需求特征发生明显的变化,从而使得多轴、大吨位、大马力、自重轻的牵引车、货车需求大幅度增长,这样重卡在商用车中的市场占有率迅速增加,从而使得车用柴油机的平均每台功率也逐年提高。

然而,进入2008~2009年期间,由于国际金融危机,中国经济稳步的增长大幅回落,重卡市场也快速降温,同时,2009年受国家汽车下乡、以旧换新等优惠政策的刺激,轻微型商用车销量出现暴涨,造成轻型柴油机市场需求猛地增加,最终使得这两年车用柴油机平均每台功率也迅速回落。2010年,受政府4万亿投资的拉动,中国经济出现了迅速恢复增长,重卡需求一路暴涨,因此车用柴油机的平均每台功率又再次呈现大幅升高。

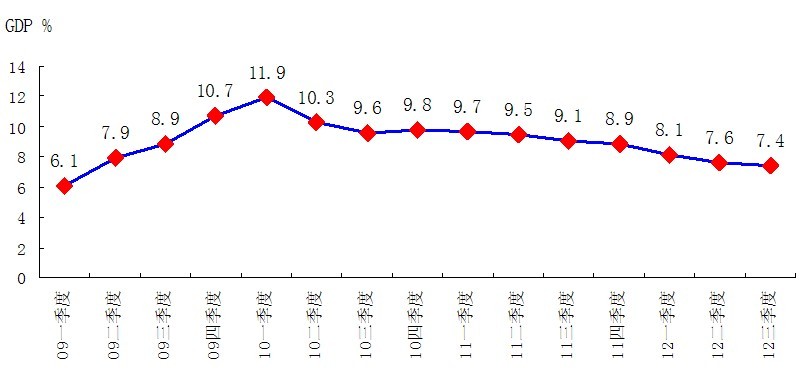

进入2011年后,受欧债危机的影响,世界经济呈现二次探底态势,中国经济再次大幅回落,至今年第三季度,GDP增速已创2009年第二季度以来14个季度新低(如图表9)。今年以来,与经济发展紧密关联的重卡市场,特别是牵引车市场再次呈现大幅萎缩态势,故车用柴油机的平均每台功率在上年下降6.18%的基础上,又再次大跌11.70%(如图表5)。

另从图表62012年1~9月车用柴油机平均每台功率分月度变化走势可看出,平均每台功率的一下子就下降主要是从3月份开始,4月份达到92.84kW/台的近八年新低,这主要因为宏观经济和重卡市场从3月份开始均在快速回落。[next]

如前所述,今年1~9月份中国汽车采用柴油机的比例仅为16.33%,其中商用车采用柴油机的比例则高达79.29%(对应乘用车仅为0.56%),而且商用车这一比例在前7年一直在逐年提高(如图表7),只是今年由于重卡市场大幅萎缩造成这一比例会降低。由此可知,中国车用柴油机市场完全由商用车市场决定。这一市场特点与欧洲有很大不同,据统计,目前欧洲汽车的柴油化率达55%,其中乘用车的柴油化比重接近45%。

如图表8,由于商用车中的卡车所占份额高达86.90%,且卡车车型中的重、中型卡车全部采用柴油机,轻型卡车也多半采用柴油机。相反,份额要低得多的客车上汽油机的采用率较高。因此,在某一种意义上也可以说,中国车用柴油机市场主要由卡车市场决定。

注:卡车(老统计口径:重+中+轻+微型)=货车+货车非完整车辆+半挂牵引车(新统计口径)

(1)第三季度GDP同比增幅为7.4%,创2009年二季度以来14个季度新低

据初步测算,前三季度国内生产总值353480亿元,按可比价格计算,同比增长7.7%。其中,一季度增长8.1%,二季度增长7.6%,三季度增长7.4%。7.4%的季度增速创下自2009年二季度以来14个季度新低(如图表9)。

分产业看,第一产业增加值33088亿元,同比增长4.2%;第二产业增加值165429亿元,增长8.1%;第三产业增加值154963亿元,增长7.9%。从环比看,三季度国内生产总值增长2.2%。

(2)投资、消费、进出口三驾马车前三季度都处于增速大幅回落状态

前三季度,固定资产投资(不含农户)256933亿元,同比名义增长20.5%(扣除价格因素实际增长18.8%),增速比上半年加快0.1个百分点,但比上年同期回落4.4个百分点。

房地产开发投资增速继续回落,前三季度,全国房地产开发投资51046亿元,同比名义增长15.4%(扣除价格因素实际增长13.8%),增速比上半年回落1.2个百分点,比上年同期回落16.6个百分点。

前三季度,社会消费品零售总额149422亿元,同比名义增长14.1%(扣除价格因素实际增长11.6%),增速比上半年回落0.3个百分点,比上年同期回落2.9个百分点。

前三季度,进出口总额28425亿美元,同比增长6.2%,增速比上半年回落1.8个百分点,比上年同期回落18.4个百分点。其中,出口14954亿美元,增长7.4%;进口13471亿美元,增长4.8%。进出口相抵,顺差1483亿美元,同比增加412亿美元。

由上显见,因为投资、消费和进出口贸易三驾马车增速的全面回落,一方面使得公路货运量、公路货运周转量和港口集装箱吞吐量的增长放缓,因此导致中重型货车和半挂牵引车市场的萎缩;另一方面,使得基建工程用、特殊运输用的专用底盘需求也加快下降;最后导致车用柴油机市场,特别是重型机市场的一下子就下降。[next]

按照中国汽车工业协会信息部的统计口径,国内车用柴油机厂家大概能划分为两大派系,一是依托汽车母公司的发动机厂家,如:一汽集团的无锡柴油机厂(锡柴)、道依茨大连柴油机厂(大柴);中国重汽集团的济南动力有限公司(济南动力)、重汽杭州发动机有限公司(杭发);等等。它们的产销量是按母公司统一口径进行统计上报。二是独立的发动机厂家:如广西玉柴机器集团有限公司(玉柴)、潍柴控股集团有限公司(潍柴)、安徽全柴集团有限公司(安徽全柴)、昆明云内动力股份有限公司(云内动力)、东风汽车股份有限公司(东风康明斯)、东风朝阳柴油机公司(朝柴),等等。它们的产销量是单独统计上报(如图表10)。

但是,若按机型来分类,国内车用柴油机厂家则可大致划分为三大类型,一类是生产全系列机型的企业,以玉柴、锡柴和东风康明斯为代表;一类是以生产重型机(6缸)为主的企业,以潍柴、中国重汽(济南动力/杭发)、上柴为代表;第三类是以生产轻型机(4缸)为主的企业,以安徽全柴、云内、江铃、朝柴、华源莱动、北汽福田、杨柴、大柴等为代表。

这里的轻型机主要指轻型汽车用四缸发动机和微型货车、低速货车用二、三缸发动机,其中四缸机占有90%以上的市场占有率,为绝对主导地位。从企业产品结构来看,玉柴1~9月份二缸机销量为16万1233台,同比增长27.89%;同期四缸机销量为19万6188台,同比下降15.92%。另外,除山东华源莱动和潍柴扬柴生产少量三缸机外,其它轻型机企业主要生产四缸机。

轻型机一直是我国柴油发动机产业的弱项,而且格局比较混乱。至今,轻机领域还依然缺乏设计制造水平较高、在市场中占有主导地位的自主品牌企业。多年来,轻机,特别是四缸机第一阵营市场之间的竞争呈现玉柴股份、安徽全柴、昆明云内、一汽锡柴、江铃控股、杨柴、东风朝柴等多家企业相互胶着、难分伯仲的战国纷争局面。

在重机领域,自主品牌产品借助各方面优势,在市场中占有主导地位,国外产品要逐步大幅度提高市场占有率,难度大。但是,国内轻机领域因为产业格局混乱和产品水平不高,故为国外公司可以提供了进军中国市场的空间。近年来,先后有道依茨与一汽,德国FEV与昆明云内,康明斯与福田,日产与东风汽车,美国纳威司达万国发动机公司与东风朝柴,意大利VM与江铃、杨柴或合资或合作,向中国轻型车发动机市场发起了猛烈进攻。从图表11显见,合资企业中江铃、福田和杨柴今年的市场表现要明显强于其它多数自主品牌企业。

从市场占有率来看,玉柴与安徽全柴在2012年前三季度均达到20%以上,因玉柴产品结构中低速货车用二缸机表现突出,增幅较大,故轻型机总销量没有受市场环境的影响而一下子就下降;同样,安徽全柴产品结构虽然全为四缸机,但因上年销量大跌15.46%,基数相比来说较低,故今年前三季度销量呈现恢复性增长态势也在情理之中。

市场占有率在8%~11%的昆明云内、江铃控股和一汽锡柴三家企业的产品全为四缸机,其中昆明云内产品不仅为北汽福田、东风、一汽、江淮、南汽、南骏、成都王牌等多家轻型商用车企业配套,还为国内多家乘用车企业的SUV、MPV和轿车等车型配套,因配套厂家众多,故市场表现相对来说比较稳定。江铃控股发动机主要为母公司整车厂配套,如图表12,因其今年整车销售表现不俗,因此其发动机销售也略有增长。一汽锡柴轻型机主要为一汽红塔、哈轻、福田和江淮等厂家配套,受一汽红塔、哈轻、福田三家主要配套企业轻型车销量持续下滑的拖累,故锡柴轻型机销量也大幅下降。

市场占有率在5%~8%之间的有潍柴扬柴、东风朝柴、山东华源莱动和北汽福田四家企业,其中北汽福田和潍柴扬柴表现较好主要得益于其引进产品(前者为康明斯产品,后者是意大利VM产品)的产能在今年继续释放;而东风朝柴和山东华源莱动的市场销量大降,前者是因为主机配套厂东风股份公司的整车销量大降所致(如图表12),后者则是因为其产品结构中三缸机今年销量大降所致。

注:1、本表中玉柴、东风康明斯和一汽锡柴的数据由厂家提供,其它厂家数据来自中国汽车工业协会;2、市场占有率是指其中1家占全部5家的份额。

这里的重型机主要指重型汽车用六缸柴油发动机。由于重型柴油机的附加值要比轻型柴油机高得多,再加上近10年因重卡市场的火爆带来重型柴油机市场需求的迅速增加,故国内骨干柴油机企业都把战略重点放在了重型机上。由于企业的格外的重视,目前国产重型柴油机无论市场占有率,还是技术水平,都是国内发动机产业的强项。

图表13显示了中国六缸柴油机市场前五强龙头生产企业今年1~9月份的销量及市场占有率增减状况。显见,五家企业中除一汽锡柴外,潍柴、玉柴、东风康明斯和中国重汽均呈现30%以上的暴跌态势;从市场占有率上看,中国重汽和潍柴份额下降较大,一汽锡柴独一家份额大增。

毫无疑问,重机五强的市场表现与其产品结构、品牌知遇度、营销服务,特别是配套主机厂的整车销售状况紧密关联。